Как посчитать маржу и наценку в Excel

Понятие наценки и маржи (в народе еще говорят «зазор») схожи между собой. Их легко спутать. Поэтому сначала четко определимся с разницей между этими двумя важными финансовыми показателями.

Наценку мы используем для формирования цен, а маржу для вычисления чистой прибыли из общего дохода. В абсолютных показателях наценка и маржа всегда одинаковы, а в относительных (процентных) показателях всегда разные.

Формулы расчета маржи и наценки в Excel

Простой пример для вычисления маржи и наценки. Для реализации данной задачи нам нужно только два финансовых показателя: цена и себестоимость. Мы знаем цену и себестоимость товара, а нам нужно вычислить наценку и маржу.

Формула расчета маржи в Excel

Создайте табличку в Excel, так как показано на рисунке:

В ячейке под словом маржа D2 вводим следующею формулу:

В результате получаем показатель объема маржи, у нас он составил: 33,3%.

Формула расчета наценки в Excel

Переходим курсором на ячейку B2, где должен отобразиться результат вычислений и вводим в нее формулу:

В результате получаем следующий показатель доли наценки: 50% (легко проверить 80+50%=120).

Разница между маржей и наценкой на примере

Оба эти финансовые показатели состоят из прибыли и расходов. Чем же отличается наценка и маржа? А отличия их весьма существенны!

Эти два финансовых показателя отличаются способом вычисления и результатами в процентном выражении.

Наценка позволяет предприятиям покрыть расходы и получить прибыль. Без нее торговля и производство пошли б в минус. А маржа — это уже результат после наценки. Для наглядного примера определим все эти понятия формулами:

- Цена товара = Себестоимость + Наценка.

- Маржа — является разницей цены и себестоимости.

- Маржа — это доля прибыли которую содержит цена, поэтому маржа не может быть 100% и более, так как любая цена содержит в себе еще долю себестоимости.

Наценка – это часть цены которую мы прибавили к себестоимости.

Маржа – это часть цены, которая остается после вычета себестоимости.

Для наглядности переведем выше сказанное в формулы:

- N=(Ct-S)/S*100;

- M=(Ct-S)/Ct*100.

Описание показателей:

- N – показатель наценки;

- M – показатель маржи;

- Ct – цена товара;

- S – себестоимость.

Если вычислять эти два показателя числами то: Наценка=Маржа.

А если в процентном соотношении то: Наценка > Маржа.

Обратите внимание, наценка может быть и 20 000%, а уровень маржи никогда не сможет превысить 99,9%. Иначе себестоимость составит = 0р.

Все относительные (в процентах) финансовые показатели позволяют отображать их динамические изменения. Таким образом, отслеживаются изменения показателей в конкретных периодах времени.

Они пропорциональны: чем больше наценка, тем больше маржа и прибыль.

Это дает нам возможность вычислить значения одного показателя, если у нас имеются значения второго. Например, спрогнозировать реальную прибыль (маржу) позволяют показатели наценки. И наоборот. Если цель выйти на определенную прибыль, нужно вычислить, какую устанавливать наценку, которая приведет к желаемому результату.

Пред практикой подытожим:

- для маржи нам нужны показатели суммы продаж и наценки;

- для наценки нам нужна сумма продаж и маржа.

Как посчитать маржу в процентах если знаем наценку?

Для наглядности приведем практический пример. После сбора отчетных данных фирма получила следующие показатели:

- Объем продаж = 1000

- Наценка = 60%

- На основе полученных данных вычисляем себестоимость (1000 — х) / х = 60%

Отсюда х = 1000 / (1 + 60%) = 625

Вычисляем маржу:

- 1000 — 625 = 375

- 375 / 1000 * 100 = 37,5%

Из этого примера следует алгоритм формулы вычисления маржи для Excel:

Как посчитать наценку в процентах если знаем маржу?

Отчеты о продажах за предыдущий период принесли следующие показатели:

- Объем продаж = 1000

- Маржа = 37,5%

- На основе полученных данных вычисляем себестоимость (1000 — х) / 1000 = 37,5%

Отсюда х = 625

Вычисляем наценку:

- 1000 — 625 = 375

- 375 / 625 * 100 = 60%

Пример алгоритма формулы вычисления наценки для Excel:

Скачать пример расчета в Excel

Примечание. Для проверки формул нажмите комбинацию клавиш CTRL+~ (клавиша «~» находится перед единичкой) для переключения в соответствующий режим. Для выхода из данного режима, нажмите повторно.

exceltable.com

Онлайн калькулятор расчета наценки в процентах

Добавлено в закладки: 0

Что такое торговая наценка – это неизбежное явление при реализации товара, но ее величина изменяется в зависимости от количества посредников.

Для расчета торговой наценки того или иного товара надо знать его цену продажи и первоначальную стоимость ( цена за которую приобретается товар). В некоторых случаях, вместо цены закупки товара, используют себестоимость производимого товара.

Размер торговой наценки можно представить как разница между закупочной стоимостью и ценой продажи товара. Именно это и считает наш онлайн калькулятор.

Торговая наценка формируется таким образом:

Наценка = Прибыль + Затраты 1 + Затраты 2 + ….

Затраты 1 – это траты, которые несет первый посредник, перепродающий продукцию или услуги. Если посредников 2 и более, то отсюда возникают Затраты 2, Затраты 3 и так далее. Именно поэтому цена от производителя наиболее низка, она состоит из:

Цена = Себестоимость + Наценка

Калькулятор расчета торговой наценки в процентах:

Онлайн калькулятор для расчета торговой наценки на товар в процентном выражении.

В этом случае можно говорить, что наценка соответствует марже (прибыли), если в процессе реализации продукции принимают участие посредники, то наценка будет превышать прибыль.

В этом случае можно говорить, что наценка соответствует марже (прибыли), если в процессе реализации продукции принимают участие посредники, то наценка будет превышать прибыль.

Также наценкой принято называть разницу между розничной и оптовой ценой продаж, между ценой от производителя и первого посредника и так далее. В розничной торговле наценка является основной составляющей часть заработной платы реализатора. Именно поэтому оптовые цены на закупки всегда ниже розничных.

В некоторых случаях важно знать не только денежный размер наценки, но и ее процент в цене товара или услуги. Не редкость, когда конечная цена на 50 и более процентов состоит из наценки. Такое явление возможно, если речь идет о монопольном, уникальном товаре или услуге, также размер наценки во многом формируют не только маржа и затраты, но и цены конкурентов.

Формула размера наценки

Наценка = Цена продажи — первоначальная стоимость

Наценка в % = Наценка/первоначальная стоимость * 100

Чтобы посчитать размер наценки в процентах, используется следующая формула:

% наценки = (Цена покупки или себестоимость/Цена продажи – 1)* 100%

Также можно использовать формулу, в которой учитывается количество товара и маржа, благодаря чему можно быстро рассчитать себестоимость продукции.

Размер торговой наценки обязательно отражается в соответствующем документе: реестре розничных цен – первичном документе для начисления наценки. Сумму торговой наценки указывают в бухгалтерском учете.

Наценка или маржа? В чем разница? Расчет наценки и маржи

Как известно, любая торговая фирма живет за счет наценки, которая необходима для покрытия затрат и получения прибыли:

Себестоимость + наценка = цена продажи

Что же такое маржа, зачем она нужна и чем она отличается от наценки, если известно, что маржа – это разница между ценой продажи и себестоимостью?

Получается, что это одна и та же сумма:

Наценка = маржа

В чем же разница?

Разница состоит в расчете этих показателей в процентном выражении (наценка относится к себестоимости, маржа – к цене).

Сравним:Наценка = (Цена продажи – Себестоимость) / Себестоимость * 100

Маржа = (Цена продажи – Себестоимость) / Цена продажи * 100

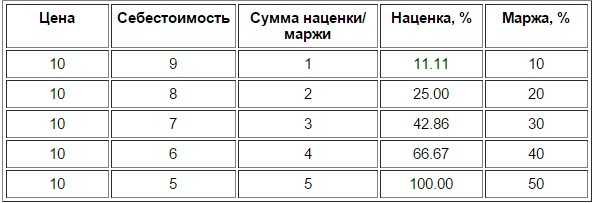

Получается, что в цифровом выражении сумма наценки и маржи равны, а в процентном – наценка всегда больше чем маржа.

Например:

| Цена | Себестоимость | Сумма наценки/маржи | Наценка, % | Маржа, % |

| 10 | 9 | 1 | 11.11 | 10 |

| 10 | 8 | 2 | 25.00 | 20 |

| 10 | 7 | 3 | 30 | |

| 10 | 6 | 4 | 66.67 | 40 |

| 10 | 5 | 5 | 100.00 | 50 |

Здесь интересно отметить, что маржа не может быть равна 100% (в отличие от наценки), т.к. в этом случае Себестоимость должна быть равна нулю ((10-0)/10*100=100%), чего, как известно, не бывает, хоть и очень бы хотелось!

Как и все относительные (выраженные в процентах) показатели наценка и маржа помогают видеть процессы в диманике. С их помощью можно отследить, как меняется ситуация от периода к периоду.

Глядя на таблицу, мы хорошо видим, что наценка и маржа прямо пропорциональны: чем больше наценка, тем больше маржа, а значит, и прибыль.

Взаимозависимость этих показателей дает возможность рассчитать один показатель при заданном втором. Таким образом, если фирма хочет выйти на определенный уровень прибыли (маржа), ей нужно рассчитать наценку на товар, которая позволит эту прибыль получить.

В качестве примера рассчитаем:

- маржу, зная сумму продаж и наценку;

- наценку, зная сумму продаж и маржу

Как посчитать маржу, зная наценку и сумму продаж (цену)

Например, мы знаем, что:

Сумма продаж = 1000 р.

Наценка = 60%

Себестоимость примем за “x” и, исходя из выше приведенной формулы, составим уравнение:

(1000 – х) / х = 60%

Отсюда х = 1000 / (1 + 60%) = 625

Осталось найти маржу:

1000 – 625 = 375

375 / 1000 * 100 = 37,5%

Таким образом формула расчета маржи через наценку и объем продаж будет иметь вид:

Маржа = (Объем продаж – Объем продаж / (1 + Наценка)) / Объем продаж * 100

Как посчитать наценку, зная маржу и сумму продаж (цену)

Например, мы знаем, что:

Сумма продаж = 1000 р.

Маржа = 37,5%

Себестоимость примем за “x” и, исходя из выше приведенной формулы, составим уравнение:

(1000 – х) / 1000 = 37,5%

Отсюда х = 625

Осталось найти наценку:

1000 – 625 = 375

375 / 625 * 100 = 60%

Таким образом формула расчета наценки через маржу и объем продаж будет иметь вид:

Наценка = (Объем продаж – (Объем продаж – Маржа * Объем продаж)) / (Объем продаж – Маржа * Объем продаж) * 100

Быстро посчитать только процент, поможет наш бесплатный калькулятор расчета наценки в процентах, который приведен в самом начале этой статьи. Для получения результата достаточно ввести значение себестоимости и цены реализации. Полученное значение нельзя считать размером доходности, особенно если в себестоимость включены затраты на реализации.

Расчет процента наценки также даст возможность реализатору или производителю понять, есть ли в производстве лишние статьи расходов, или «цепочка» посредников слишком длинная. Если наценка превышает себестоимость товара вдвое и больше, то есть смысл проанализировать рынок и оценить перспективы такой продукции. Возможно, стоит повысить качество, улучшить рекламу, чтобы выгодно отличаться от конкурентов.

biznes-prost.ru

формула расчета в процентах, что это такое, разница с прибылью и наценкой

С английского margin переводится как «преимущество, разница». Под маржой понимается вид прибыли. Это показатель результатов работы предприятия, его основной и дополнительной деятельности. Отметим, что маржа — показатель абсолютный. Это не рентабельность, которая позволяет сравнивать работу нескольких предприятий.

Поговорим о том, что же такое маржа подробно, расскажем о ее видах, приведем формулу расчета.

Что такое маржа

Сразу подчеркнем, что в разных сферах деятельности под маржой понимаются несколько различные понятия:

- Торговля. Здесь маржа — это наценка, то есть процент, который прибавляется к цене закупки. Именно торговая наценка позволяет получать прибыль от работы.

- Микроэкономика. Grossprofit (GP) — вид прибыли, который высчитывается как разница между ценой и себестоимостью изделия. Или разница между выручкой и всеми затратами на производство, продажу. Собственно говоря, это просто выручка от реализации, ничего нового. В экономике также применяется contributionmargin (CM) или маржинальный доход — разница между выручкой и всеми переменными затратами компании.

- Финансы. Здесь маржа — это разница между курсами валют, процентными ставками, стоимостью ценных бумаг. Высчитывается в процентах.

- Банки. Для них маржой будет разница между процентами на кредиты и депозиты.

- Рынок ценных бумаг. Маржа — залог, необходимый для получения товаров или кредитов. Традиционно маржа составляет 25% от размеров займа.

Важно

Также под маржой понимается аванс в деньгах, который предоставляется в процессе покупки фьючерсов.

Как видим, значений у маржи много, но все они достаточно просты и подразумевают вычисление прибыли, которую получит предприятие в результате своей работы.

Разновидности маржи

Теперь разберемся в отличиях валовой и процентной маржи, это две главные разновидности данного показателя. Валовая маржа или в международной практике grossprofit (GP) определяет разницу между выручкой фирмы и ее переменными или же общими затратами. Данный показатель помогает проанализировать полученную прибыль с учетом себестоимости продукции.

Процентная же маржа — это уже отношение, а не разница, между доходом, то есть выручкой, а также переменными и общими затратами. Как видим, главное отличие в расчете и показателе — в процентах или денежных средствах.

Чтобы вычислить маржу, нам потребуются следующие показатели:

- Выручка, она же TR, то есть totalrevenue. Это весь доход фирмы, который легко вычислить, умножив объем продаж на стоимость единицы товара.

- Общие затраты, они же TC, то есть totalcost. Это полная себестоимость продукции, включающая все без исключения затраты на ее получение.

В свою очередь, полную себестоимость можно вычислить, сложив FC (fixedcost), то есть постоянные затраты с VC (variablecost), то есть переменными затратами.

Напомним, что постоянные затраты от объемов произведенной продукции не зависят, а переменные — да. К первым относится амортизация и зарплата руководства, а ко вторым — расходы на материалы и зарплата рабочих.

Формула расчета маржи в процентах

Итак, мы привели все показатели, которые потребуются нам, чтобы вычислить маржу.

Формулы валовой маржи:

GP=TR-TC

CM=TR-VC

Формулы процентной маржи:

GP=TC/TR

CM=VC/TR

Как видим, разница только в том, что в первом случае мы отнимаем показатели, во втором — делим. СМ у нас представляет собой валовый маржинальный доход, а GP — непосредственно валовую маржу. Остальные показатели нам тоже хорошо знакомы.

Выручка (TR) будет равна P*Q, то есть цене одного изделия, умноженной на объем продаж.

TC, то есть полная себестоимость представляет собой сумму переменных и постоянных затрат = FC+VC. А VC, соответственно, можно вычислить так: TC-FC.

Кроме того, можно найти коэффициент маржинального дохода (Кмд):

Кмд=GP/TR

Кмд=CM/TR

То есть, вычисленные нами выше показатели делятся на выручку. Таким образом, коэффициент покажет, какую долю маржа занимается в выручке предприятия. Мы получим процент, норму маржинального дохода. Вообще, Кмд будет равняться рентабельности от продаж. Об этом показателе мы уже писали, в отличие от самой маржи он относительный, позволяющий проводить сравнения с другими компаниями.

Важно

Для торговых предприятий Кмд в 30% считается нормой. Для производств данный показатель будет считаться нормальным на уровне 20%.

Заключение

Знать показатель маржи важно для всех без исключения предприятий. Маржа помогает понять, насколько эффективно ведется деятельность, на какую прибыль стоит рассчитывать.

Чтобы сравнить работу предприятий, следует использовать другие, относительные показатели. Например, если коэффициент маржинального дохода у вас ниже нормального, среднего уровня по данному сегменту деятельности, это свидетельствует о существующих проблемах.

finach.ru

формула расчета, виды и назначение показателя

Маржа (англ. margin – разница, преимущество) – один из видов прибыли, абсолютный показатель функционирования предприятия, отражающий результат основной и дополнительной деятельности.

В отличие от относительных показателей (например, рентабельности) маржа необходима только для анализа внутренней ситуации в организации, данный показатель не позволяет сравнивать несколько компаний между собой. В общем виде маржа отражает разницу между двумя экономическими или финансовыми показателями.

Что такое маржа

В торговле маржа – это торговая наценка, процент, прибавляемый к цене для получения конечного результата.

Что такое наценка и маржа в торговле, а также чем они отличаются и на что следует обращать внимание при разговоре о них, наглядно рассказывает видео:

В микроэкономике маржа (grossprofit — GP) – разновидность прибыли, отражающая разницу между выручкой и затратами на изготавливаемую продукцию, выполняемые работы и оказываемые услуги или разницу между ценой и себестоимостью единицы товара. Данный вид прибыли совпадает с показателем «прибыль от реализации».Также в рамках экономики фирмы выделяют маржинальный доход (contributionmargin — CM) – еще один вид прибыли, который показывает разницу между выручкой и переменными затратами. Данный вид прибыли помогает сделать выводы о доле переменных затрат в выручке.

В финансовой сфере под термином «маржа» понимается разница в процентах, курсах валют и ценных бумаг и процентных ставок. Практически все финансовые операции направлены на получение маржи – дополнительной прибыли от указанных разниц.

Для коммерческих банков маржа – это разница между процентами на выдаваемые кредиты и используемые депозиты. Маржу и маржинальный доход можно измерить как в стоимостном выражении, так и в процентах (отношение переменных затрат к выручке).

На рынке ценных бумаг под маржой понимается залог, который можно оставить для получения кредита, товаров и иных ценностей. Они необходимы для сделок на рынке ценных бумаг.

Кредит на основе маржи отличается от традиционного тем, что в этом случае залог составляет только часть от суммы кредита или суммы предполагаемой сделки. Обычно доля маржи составляет до 25% от величины займа.

Маржой также называют денежный аванс, предоставляемый при покупке фьючерсов.

Валовая и процентная маржа

Еще одним названием маржинального дохода является понятие «валовая маржа» (grossprofit– GP). Данный показатель отражает разницу между выручкой и общими или переменными затратами. Показатель необходим для анализа прибыли с учетом себестоимости.

Процентная маржа показывает отношение общих и переменных затрат к выручке (доход). Этот вид прибыли отражает долю затрат по отношению к выручке.

Выручка (TR– totalrevenue) – доход, произведение цены единицы продукции и объема производства и продаж. Общие затраты (TC– totalcost) – себестоимость, состоящая из всех статей калькуляции (материалы, электроэнергия, заработная плата, амортизация и т.д.).

Себестоимость разделяют на два типа затрат – постоянные и переменные.

К постоянным затратам (FC– fixedcost) относят те, которые не меняются при изменении мощности (объемов производства), например, амортизация, заработная плата директора и проч.

К переменным затратам (VC– variablecost) относят те, которые увеличиваются/уменьшаются в связи с изменением объемов производства, например, заработок основных рабочих, сырье, материалы и проч.

Маржа — формула расчета

Валовая маржа рассчитывается по следующей формуле:

GP=TR-TC или CM=TR-VC

где GP– валовая маржа, CM– валовый маржинальный доход.

Процентная маржа рассчитывается по следующей формуле:

GP=TC/TR или CM=VC/TR,

где GP– процентная маржа, CM– процентный маржинальный доход.

TR=P*Q,

где TR– выручка, P– цена единицы продукции в денежном выражении, Q– количество проданных продуктов в натуральном выражении.

TC=FC+VC, VC=TC-FC

где TC– полная себестоимость, FC– постоянные затраты, VC– переменные затраты.

Валовая маржа рассчитывается как разница между доходами и затратами, процентная — как отношение затрат к доходам.

После расчета величины маржи можно найти коэффициент маржинального дохода, равный отношению маржи к выручке:

Кмд=GP/TRили Кмд=CM/TR,

где Кмд – коэффициент маржинального дохода.

Данный показатель Кмд отражает долю маржи в общей выручке организации, его также называют нормой маржинального дохода.

Для промышленных предприятий норма маржи составляет 20%, для торговых – 30%. В общем виде коэффициент маржинального дохода равен рентабельности продаж (по марже).

Видео — рентабельность продаж, разница между маржой и наценкой:

Загрузка…delatdelo.com

Как считать маржу? Объясняем на пальцах

Наценка или маржа? В чем разница?

Как известно, любая торговая фирма живет за счет наценки, которая необходима для покрытия затрат и получения прибыли:

Себестоимость + наценка = цена продажи

Что же такое маржа, зачем она нужна и чем она отличается от наценки, если известно, что маржа — это разница между ценой продажи и себестоимостью?

Получается, что это одна и та же сумма:

Наценка = маржа

В чем же разница?

Разница состоит в расчете этих показателей в процентном выражении (наценка относится к себестоимости, маржа — к цене).

Сравним:

Наценка = (Цена продажи — Себестоимость) / Себестоимость * 100

Маржа = (Цена продажи — Себестоимость) / Цена продажи * 100

Получается, что в цифровом выражении сумма наценки и маржи равны, а в процентном — наценка всегда больше чем маржа.

Например:

Маржа не может быть равна 100% (в отличие от наценки), т.к.

Управленческий учет

в этом случае Себестоимость должна быть равна нулю ((10-0)/10*100=100%), чего, как известно, не бывает!

Как и все относительные (выраженные в процентах) показатели наценка и маржа помогают видеть процессы в диманике. С их помощью можно отследить, как меняется ситуация от периода к периоду.

Глядя на таблицу, мы хорошо видим, что наценка и маржа прямо пропорциональны: чем больше наценка, тем больше маржа, а значит, и прибыль.

Взаимозависимость этих показателей дает возможность рассчитать один показатель при заданном втором.

Таким образом, если фирма хочет выйти на определенный уровень прибыли (маржа), ей нужно рассчитать наценку на товар, которая позволит эту прибыль получить.

В качестве примера рассчитаем:

— маржу, зная сумму продаж и наценку;

— наценку, зная сумму продаж и маржу

Как посчитать маржу, зная наценку и сумму продаж (цену)? Например, мы знаем, что:

Сумма продаж = 1000 р.

Наценка = 60%

Себестоимость примем за «x» и, исходя из выше приведенной формулы, составим уравнение:

(1000 — х) / х = 60%

Отсюда х = 1000 / (1 + 60%) = 625

Осталось найти маржу:

1000 — 625 = 375

375 / 1000 * 100 = 37,5%

Таким образом формула расчета маржи через наценку и объем продаж будет иметь вид:

Маржа = (Объем продаж — Объем продаж / (1 + Наценка)) / Объем продаж * 100

Как посчитать наценку, зная маржу и сумму продаж (цену)? Например, мы знаем, что:

Сумма продаж = 1000 р.

Маржа = 37,5%

Себестоимость примем за «x» и, исходя из выше приведенной формулы, составим уравнение:

(1000 — х) / 1000 = 37,5%

Отсюда х = 625

Осталось найти наценку:

1000 — 625 = 375

375 / 625 * 100 = 60%

Таким образом формула расчета наценки через маржу и объем продаж будет иметь вид:

Наценка = (Объем продаж — (Объем продаж — Маржа * Объем продаж)) / (Объем продаж — Маржа * Объем продаж) * 100

kvartal-sobitii.ru

что такое, формула расчета в 2019 году

Что такое маржа

Маржа определяется как ключевой фактор ценообразования, рентабельности затрат на маркетинг, прогноза маржинальной доходности и анализа прибыльности клиентов.

Определение и экономический смысл: Маржа (рентабельность продаж) — это разница между отпускной ценой и себестоимостью. Эта разница обычно выражается или в процентах от отпускной цены, или как прибыль на единицу продукции. Расчет маржи (формула):

Прибыль на единицу продукции ($) = Отпускная цена за единицу ($) — Себестоимость единицы продукции ($)

Коэффициент прибыльности (%) = Прибыль на единицу продукции ($) / Отпускная цена единицы продукции ($)

Цель: определение величины прироста продаж и управление ценообразованием и принятием решений по продвижению продукции.

Порог рентабельности продаж является ключевым фактором в числе многих других основных видов расчета коммерческой деятельности, включая сметы и прогнозы. Все менеджеры должны знать (и обычно знают) приблизительную рентабельность продаж своей компании и что она показывает. Однако менеджеры очень различаются по тем исходным посылкам, которые они используют при расчете рентабельности продаж, и по способам, которыми они анализируют и узнают чему равна маржа.

Коэффициент прибыльности и прибыль на единицу продукции

Когда говорят о марже, важно иметь в виду разницу между коэффициентом прибыльности и прибылью на единицу продукции при продажах. Эту разницу легко согласовать, и менеджеры должны уметь переключаться с одного на другое.

Что такое единица продукции? В каждой компании есть свое собственное представление о том, что такое единица продукции, которая может варьироваться от тонны маргарина до 1 литра колы или ведра штукатурки. Во многих отраслях имеют дело с многочисленными единицами продукции, и соответствующим образом рассчитывают коммерческую маржу. В табачной промышленности, например, сигареты продаются штуками, пачками, блоками и коробками (которые вмещают 1200 сигарет). В банках маржа рассчитывается на базе счетов, клиентов, кредитов, трансакций, семейных единиц и филиалов банка. Необходимо быть готовым без труда переключаться с одной концепции на другую, так как решения могут основываться на любой из них.

Коэффициент прибыльности может также рассчитываться с использованием валового объема продаж в денежном исчислении и совокупных затрат.

Коэффициент прибыльности (%) = [Общий объем продаж в денежном исчислении ($) — Совокупные затраты] / Общий объем продаж в денежном исчислении ($)

При расчете рентабельности продаж, выраженной как в процентах (коэффициент прибыльности), так и в прибыли на единицу продукции, можно выполнить простую сверку, проверив, составляют ли отдельные части общую сумму.

Для сверки прибыли на единицу продукции ($):

Отпускная цена за единицу товара = прибыль на единицу товара + себестоимость единицы товара.

Для сверки коэффициента прибыльности ($):

Издержки как процент от объема продаж = 100% — коэффициент прибыльности.

Пример. Одна компания продает ткани погонными метрами. Ее базовые издержки и отпускная цена выглядят следующим образом:

Отпускная цена единицы продукции = 24 доллара США за погонный метр.

Издержки на единицу продукции = 18 долларов США за погонный метр.

Чтобы рассчитать прибыль на единицу продукции, мы вычитаем себестоимость из отпускной цены:

Прибыль на единицу продукции = 24 доллара США за метр — 18 долларов США за метр = 6 долларов США за метр.

Чтобы рассчитать коэффициент прибыльности, мы делим прибыль на единицу продукции на отпускную цену:

Коэффициент прибыльности (%) = (24 доллара -18 долларов) / 24 доллара = 6 долларов / 24 доллара = 25%

Давайте проверим правильность наших расчетов:

Отпускная цена единицы продукции = Прибыль на единицу продукции + Издержки на единицу продукции.

24 доллара за погонный метр = 6 долларов за погонный метр +18 долларов за погонный метр.

Подобным же образом можно проверить расчеты коэффициента прибыльности:

100% — Коэффициент прибыльности по продажам (%) = Издержки как процент от продаж.

100% — 25% = 18 долларов / 24 доллара

75% = 75%

Маржа в торговле: источники данных, сложности и предостережения

После того, как вы определите единицы измерения, вам понадобятся два типа исходных данных: себестоимость единицы продукции и отпускные цены единицы продукции.

Отпускные цены могут быть определены до или после проведения различных этапов установления цен. Вычеты, потребительские скидки, выплаты посредникам и комиссионные могут быть показаны руководству или как расходы, или как вычеты из отпускной цены. Более того, внешняя отчетность может отличаться от отчетности перед руководством, так как бухгалтерские стандарты могут требовать обработки данных, отличной от практики, принятой внутри компании. Объявленные коэффициенты прибыльности могут различаться довольно сильно в зависимости от используемых методик расчета. Это может привести к существенной организационной неразберихе в таком вопросе первостепенной важности, как способ определения фактической цены товара.

Следует соблюдать осторожность при исчислении определенных скидок и надбавок при расчете чистой цены. Часто имеется большая свобода выбора в отношении того, вычесть определенные позиции из прейскурантной цены для расчета чистой цены или добавить их к расходам. Одним из примеров может служить практика предоставления подарочных сертификатов в розничной торговле для тех клиентов, которые купили определенное количество товаров. Их нелегко учесть таким образом, чтобы избежать путаницы по ценам, расходам на маркетинг и по прибыльности. В этом отношении следует отметить два важных момента:

- Определенные позиции можно рассматривать или как вычеты из цен, или как надбавка к себестоимости но только что-то одно.

- Обработка таких позиций не повлияет на прибыль на единицу продукции, но повлияет на коэффициент прибыльности.

Маржа как доля от суммы издержек. В некоторых отраслях, в частности, в розничной торговле, маржа рассчитывается как процентная доля от суммы издержек, а не отпускных цен. Используя данную методику в предыдущем примере, коэффициент прибыльности (величина или сумма покрытия) на метр обычной ткани можно было бы вычислить как прибыль на единицу продукции (6 долларов), поделенную на себестоимость единицы продукции (18 долларов), и он составил бы, следовательно, 33%.

Надбавка или маржа?

Хотя некоторые люди характеризуют термины «маржа» и «надбавка» как взаимозаменяемые понятия, это не соответствует действительности. Термин «надбавка» обычно относится к практике добавления определенного процента к себестоимости для расчета отпускных цен.

Чтобы лучше понять соотношение между маржой и наценкой, давайте немного посчитаем. Например, надбавка 50% к переменным издержкам в 10 долларов составила бы 5 долларов, что в результате дало бы розничную цену в 15 долларов. И наоборот, маржа по позиции, которая продается по розничной цене в 15 долларов и на которую затрачиваются переменные издержки в сумме 10 долларов, была бы 5 долларов/15 долларов или 33,3%. В табл. 1 показаны некоторые соотношения между величиной маржи и надбавками. Графическое представление поможет прояснить ситуацию, поэтому при расчетах не забудьте построить график.

Таблица 1. Соотношение между величинами маржи и надбавками

Цена | Издержки | Маржа | Надбавка |

|---|---|---|---|

10 долларов | 9,00 доллара | 10% | 11% |

10 долларов | 7,50 доллара | 25% | 33% |

10 долларов | 6,67 доллара | 33,3% | 50% |

10 долларов | 5,00 доллара | 50% | 100% |

10 долларов | 4,00 доллара | 60% | 150% |

10 долларов | 3,33 доллара | 66,7% | 200% |

10 долларов | 2,50 доллара | 75% | 300% |

Одной из специфических черт розничной торговли является то, что цены повышаются в процентном соотношении к закупочным ценам магазина (переменные издержки на позицию), но снижаются в период распродаж в процентном отношении к розничной цене.

Большинство менеджеров понимают, что распродажа со скидкой 50% означает, что розничные цены понижаются на 50%.

Пример. Розничная компания по продаже одежды покупает футболки по цене 10 долларов и продает их с 50-процентной надбавкой. 50% надбавки к переменным затратам в 10 долларов приводит к образованию розничной цены в 15 долларов. К сожалению, товар не продается, и владелец магазина хочет распродать его по себестоимости, чтобы освободить место на полках. Он неосторожно говорит продавцам сбывать товар с 50-процентной скидкой. Однако такое снижение цены в 50% уменьшает розничную цену на 7,50 доллара. Таким образом, 50-процентная надбавка, за которой последовала 50-процентная уценка, приводит к потере в сумме 2,50 доллара на каждой проданной вещи.

Можно легко увидеть, как происходит путаница. Обычно предпочитают употреблять термин «маржа» в отношении коэффициента прибыльности продаж. Однако мы рекомендуем всем менеджерам согласовывать со своими коллегами, что они подразумевают под этим важным термином. Также руководитель должен знать, что такое валовая маржа (и ее формулу) и что она представляет собой, что такое чистая маржа, фьючерсная маржа, промежуточная, удельная. Распределение затрат с помощью расчета валовой маржи становится намного проще.

www.prostobiz.ua

Расчет маржи формула | Расчет маржинальной прибыли

Понятие маржинальной прибыли (англ. MR, marginal revenue) сложносоставное и включает в себя 2 части, и каждой из них теоретики и практики придают различную смысловую нагрузку.

Слово «маржа» пришло к нам из английского языка, в котором, с точки зрения рыночной концепции, обозначало разницу между ценой и себестоимостью продукта, сейчас оно широко используется в торговой сфере, биржевиками, банкирами и страховщиками для обозначения разницы между величинами всевозможных показателей.

Отечественное понятие «Прибыль» имеет схожее содержание и определяется в качестве разницы между совокупным приходом и расходами организации. На практике обычно выделяют бухгалтерскую и экономическую.

Поскольку в РФ бухгалтерский, управленческий и налоговый учет уже давно стали отдельными видами учета из-за законодательных изысков, то подходить к значениям вышеуказанных дефиниций нужно с учетом целей, которых хотят достичь владельцы и управленцы бизнеса.

Маржинальной прибылью (суммой покрытия, маржинальным или предельным доходом) принято называть результат — выручка от реализации продукции минус переменные затраты.

В России, по сути, термины маржа и маржинальная прибыль используются как эквивалентные. В качестве отличия можно указать, что понятие маржа более активно применяется в торговле где, зачастую, используется как аналог торговой наценки, что не верно.

[information]При общении с другими специалистами всегда уточняйте смысл, который они придают тем или иным словам.[/information]

Коммерческий смысл маржинальной прибыли

Какие бы варианты в качестве главной сущности для оценки эффективности компаний не предлагали ученые, на простом языке целью любой предпринимательской деятельности является чистый доход, и все остальные рассчитываемые величины являются производными от него.

Ведь если дело не будет выгодным, то рано или поздно оно прекратит свое существование.

Сумма покрытия является одним из важнейших индикаторов для анализа прибыльности организации и необходима для принятия верных управленческих решений. См. рис. 1.

Рис. 1. Показатели, описывающие прибыльность;

Размер индикатора MR всегда самый большой из всех, характеризующих прибыльность, остальные меньше него соответственно на суммы постоянных издержек, внереализационных расходов, налога на прибыль и платежей из нее.

Для более глубокого осмысления, что же представляет собой предельный доход необходимо четко понимать из каких составных частей он складывается. В частности, на верхнем уровне это – выручка от продаж, общие переменные и постоянные издержки.

Таким образом, под суммой покрытия понимают ту часть входящего денежного потока, за счет которого формируется прибыль и покрываются постоянные расходы фирмы.

Расчет этого индикатора по видам продукции позволяет выявить зависимость совокупной добавленной стоимости от вклада каждого из них, сделав явной, связь прироста доходности с производством и продажей дополнительного экземпляра товара, что в конечном итоге нужно топ-менеджменту или владельцу для выработки и принятия обоснованных управленческих решений в сферах маркетинга и производства.

Для увеличения MR существует всего два основных пути:

- Увеличение цены товара и/или объемов его продаж. Поход в этом направлении, обычно, наталкивается на явные рыночные ограничения;

- Сокращение издержек и, в первую очередь, переменных.

Расчет маржи формула

Поскольку под MR, чаще всего, понимают разницу величин валового дохода от продажи единицы товара и переменных затрат на него, то расчет маржи формула будет выглядеть следующим образом:

На практике, она может вычисляться как в абсолютных, так и в относительных величинах.

Расчет маржинальной прибыли формула

Считается, что чем больше величина MR, тем лучше, поскольку организация должна не просто перекрыть свои постоянные расходы, но и получить значимые выгоды.

Чаще всего, расчет маржинальной прибыли формула имеет следующий вид:

МД = ВД-ПИ, где

МД — маржинальный доход;

ВД — валовый доход;

ПИ — переменные издержки.

Важно учесть, что при определении размера выручки для корректного вычисления МД из нее исключаются косвенные налоги, сейчас это НДС, акцизы и т.д.

Минусы метода маржинального анализа

- Допущение, что выпуск одной дополнительной штуки товара не влияет на фиксированные расходы, хотя с позиции простого здравого смысла очевидно, что персоналу придется больше работать и износ оборудования будет происходить быстрее, а, следовательно, должна быть ускорена амортизация, которая в рамках маржинального анализа относится к ним;

- Переменные затраты на выпуск продукта со стороны предприятия, с точки зрения затрат на выпуск единицы продукции становятся постоянными;

- Предположение о неизменности оказывающих влияние факторов, таких как технологии, производительность труда, масштабы производства и т.д.;

- Допущение, что зависимость между МД и издержками имеет линейную форму;

- Принятие гипотезы о том, что все произведенное будет продано и по той же цене.

Подытоживая, необходимо сказать, что для точного вычисления суммы покрытия в рамках компании должен быть соответствующим образом налажен качественный и оперативный управленческий учет, а также учтены указанные выше минусы маржинального подхода.

Похожие статьи:

yakonkurent.com